Рынок недвижимости – основа реального сектора экономики, он способствует развитию товарных и финансовых рынков, рынка труда, обеспечивает материальную базу инфраструктуры для других отраслей экономики и т.д. При рациональном распределении капиталовложений в недвижимость собственник капитала может рассчитывать на существенное его приращение.

Изучение проблемы обеспечения рациональности и эффективности капиталовложений в этой сфере предполагает фокусирование внимания на девелоперских компаниях – центральном участнике процесса.

Успех деятельности девелопера прежде всего зависит от его способности привлечь финансовый капитал по цене, позволяющей получить рост доходности и стоимости активов в текущей и долгосрочной перспективе. Исходя из специфики инвестиционной деятельности на рынке недвижимости можно заключить, что отсутствие адекватной технологии принятия финансовых инвестиционных решений является одним из основных факторов, сдерживающих рост инвестиций в рынок недвижимости. В связи с этим рассмотрим технологию формирования портфеля инвестиционной недвижимости.

Инвестиционный портфель недвижимости – это совокупность объектов недвижимости, формируемая с учетом баланса характеристик ликвидности, отдачи на вложенный капитал, денежных потоков, доступа к капиталу, его стоимости и риска.

Цель формирования портфеля недвижимости заключается в повышении благосостояния собственников и инвесторов девелоперской компании. Мерой финансового благосостояния выступает доходность и стоимость портфеля.

В условиях несовершенства рынков недвижимости в России применение положений современной теории портфеля, сформированной в работах Г. Марковица, М. Миллера, У. Шарпа, Е. Эдвина, М. Дж. Грюбера, Р. Мертона, Х. Леви и С. Маршала достаточно проблематично. Однако сами принципы диверсификации, определения инвестиционной целесообразности и цены капитала, лежащие в основе формирования портфеля ценных бумаг, представляют безусловный интерес.

При формировании инвестиционного портфеля недвижимости необходимо учесть прежде всего цикличность рынков недвижимости, то есть динамику спроса и предложения, и выделить наиболее предпочтительные рынки. Спрос на недвижимость определяется как функция потребности некоего числа граждан, которые нуждаются в жилье, и бизнес-единиц, нуждающихся в площадях для размещения своей деловой активности. Предложение недвижимости – функция существующих площадей, мест под строительство, будущего спроса на недвижимость. Арендная плата – функция имеющихся на рынке площадей (уровень заполняемости) и ожидаемой площади объектов недвижимости на рынке в последующие периоды.

Несомненно, цена покупки и стоимость строительства должны обеспечить возврат инвестиций. Установлено, что ставки аренды являются функцией объема спроса и предложения в любой период времени. Взаимодействие между спросом и предложением раскрывается в уровне заполняемости (или, наоборот, вакансий), который имеет высокую корреляцию с уровнем арендных ставок. Спрос и предложение на площади объектов недвижимости также имеют свою специфику. В частности, спрос и предложение площадей объектов офисной недвижимости не связаны со спросом на торговую, гостиничную и жилую недвижимость.

Впервые жизненные циклы рынка недвижимости были рассмотрены Гомером Хойтом (Homer Hoyt) в 1933 г. в его анализе Чикагского рынка недвижимости. С этого времени рыночные циклы попали под пристальное внимание исследователей. В работах Притчета, Виттена, Брауна, Уитона и Торто выявлены следующие аспекты, характеризующие цикличность рынка недвижимости:

– циклы по типам недвижимости не совпадают;

– рост и снижение предложения всегда запаздывают на определенный лаг от роста и снижения спроса. Таким образом, экстремумы любого цикла могут быть определены, когда рост предложения и спроса двигаются в противоположных направлениях [1]. Самые большие инвестиционные возможности открываются на поздней стадии снижения и на ранней стадии оживления цикла;

– каждый город имеет свои собственные циклы недвижимости, которые уникальны по продолжительности и величине изменения и зависят от внутренней динамики каждого отдельного рынка;

– существуют точки коррекции рынков недвижимости (короткий подъем – короткое падение), которые заставляют инвесторов колебаться и ждать более ясных сигналов относительно рыночных изменений [2];

– повышение ставок вакансий приводит к снижению арендных ставок [3; 4].

Позднее в работах Пирра, Вебба и Борна, Робинсона, Мюллера и Лапоза, Гренадира были сделаны следующие заключения:

– выбор времени размещения в цикле является важным фактором для совокупной отдачи по инвестициям в недвижимость [5; 6];

– оценки с циклическими предположениями могут кардинально изменить оценку целесообразности девелопмента, а циклическая модель оценки целесообразности девелопмента – лучший индикатор инвестиционной ценности, чем оценка рыночной ценности по одной точке во времени [7; 8];

– циклы рынка недвижимости могут быть двух типов: физический цикл, отражающий только спрос, предложение и заполняемость площадей на местном рынке, которая влияет на рост арендных ставок; финансовый цикл, характеризующий движение капитала в недвижимое имущество для существующих объектов недвижимости и для нового строительства, влияющего на цены на недвижимость [9 – 12]. Это разделение между физическими и финансовыми циклами помогает объяснить задержку между рыночной заполняемостью объектов недвижимости и движениями арендных ставок и цен на недвижимость;

– длительные периоды строительства могут привести к появлению чрезмерного предложения [13].

Изучение ретроспективной динамики спроса является основой для составления прогноза. Анализ статистических данных, изучение поведения участников рынка и прочих допущений, на которых будет основан прогноз, позволяют девелоперу выявить экономические тенденции, определяющие спрос и, соответственно, стоимость недвижимости.

В самом простом виде спрос на недвижимость в зависимости от потребностей пользователей представлен на рис. 1.

Рис. 1. Двигатели спроса по типам недвижимости

Некоторые из этих двигателей спроса тесно связаны. Например, рынки, где отмечается рост сектора услуг и «беловоротничковых» видов коммерческой деятельности. С увеличением доходов граждан потребуются новые площади под розничную торговлю. Фундаментальный принцип рынка недвижимости заключается в том, что экономическое развитие равно увеличению спроса и является источником увеличения доходов от недвижимого имущества. Это подразумевает, что инвесторы для сбалансированного экономического роста могут сфокусировать свои инвестиции на объектах недвижимости с большим потенциалом.

Асимметрия информации и риски девелопмента отражает всю сложность процесса оценки эффективности инвестиционных и финансовых решений в сфере недвижимости.

Рынки недвижимости являются несовершенными рынками и часто находятся в неравновесном состоянии

Потенциальная частота смены циклов несет определенные опасности для инвесторов, но также дает возможность получения высоких доходов. Игроки, имеющие доступ к информации макроэкономического уровня и сведениям о спросе и предложении, могут с высокой долей вероятности предсказать движение рынка и получить доходы за счет участников, не способных определить рыночные флуктуации.

Недвижимое имущество как инвестиционная альтернатива не только предполагает привлекательные ставки доходности на вложенный капитал (при определенном уровне риска), но дает возможность получения сверхдоходов для тех, кто в состоянии капитализироваться, справляясь с вызовами и используя возможности этого рынка. В отличие от валюты, акций, опционов, деривативов и других активов, обращающихся на хорошо развитых рынках, недвижимое имущество не имеет ни унифицированной общедоступной информации, ни хорошо развитых рынков. В результате принятие финансовых и инвестиционных решений может оттягиваться на многие недели, месяцы и даже годы, что приводит либо к превышению предложения над платежеспособным спросом, либо к существенному превышению спроса над предложением недвижимости, либо к расхождению между рыночной ценой активов и их истинной ценностью. Все это свойственно рынкам недвижимости и является следствием специфических характеристик, присущих данному классу активов, включая его уникальную сущность, длительные периоды владения, низкую ликвидность, нестандартизированную информацию по состоянию рынка и т.д.

Некоторые инвесторы и девелоперы могут иметь преимущества вследствие доступа к информации по техническим характеристикам недвижимого имущества, получения разрешительной документации по изменению технических характеристик и функциональности, а также относительно коммерческих операций с недвижимостью.

Отсутствие достоверных данных ведет к недооценке объектов недвижимости и неполучение потенциальных доходов от инвестирования в них. Задача девелопера заключается в том, чтобы расплести информационный гордиев узел и привлечь капитал в развитие перспективных объектов.

Ключ к использованию в своих интересах «несовершенства» или «неравновесных состояний» рынков недвижимости состоит в совмещении диаметрально противоположных принципов размещения капитала. Речь идет о специализации на определенных сегментах рынка, детальном знании своей рыночной ниши и сбалансированности активов с помощью диверсификации по объектам недвижимости, нейтрализующей волатильность по типам собственности, географии рынков и специфическим свойствам недвижимых активов.

Вложения капитала на нескольких больших рынках недостаточно, чтобы достигнуть полной диверсификации портфеля недвижимости. Тенденции изменения спроса или предложения по недвижимому имуществу часто совпадают на рынках с разной географией и типами недвижимости.

Успешные инвесторы понимают фундаментальные двигатели спроса и предложения на рынках недвижимости, а также ценность диверсификации (по географическому принципу и по типам собственности) как инструмента нейтрализации рисков.

Стратегия достижения высокой ставки возврата на вложенный капитал в недвижимое имущество предполагает участие инвестора на тех рынках, которые:

– предоставляют самые благоприятные условия спроса и предложения;

– достаточно велики для диверсификации (по типам недвижимого имущества) и эффективного использования активов инвестора;

– позволяют инвестору нейтрализовать риски выгодами от географической и экономической диверсификации.

Участники рынка недвижимости играют разные роли, основанные на разных целях (таблица). Для девелопера или инвестора ключ к достижению высоких финансовых показателей заключается в способности использовать преимущества рынка. Зная игроков и особенности их деятельности, инвестор может распознать «узкие места» и осуществить капитализацию на этом знании.

Успешные инвесторы могут провести необходимую для оценки объекта недвижимости экспертизу, то есть определить, занижена ли стоимость актива и следует ли его покупать, когда нужно строить и когда необходимо продать объекты, находящиеся в собственности.

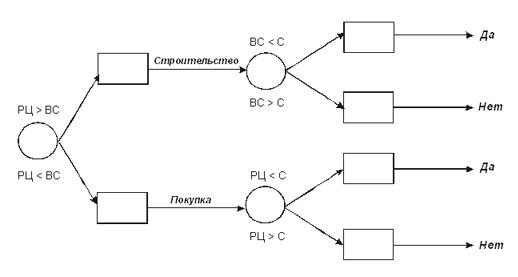

Алгоритм принятия инвестиционного решения достаточно прост (рис. 2). Успешный инвестор располагает детальной информацией и опытом, чтобы определить разрыв между воспринятой ценностью актива на рынке и его реальной ценностью; купить объекты недвижимости по выгодной цене или осуществить строительство, когда сложившиеся условия располагают к этому.

Участники рынка недвижимости и их роли

Участники рынка недвижимости | Источник финансовой отдачи | Мотивационные аспекты |

Девелоперы | Собственные средства, сформированные за счет добавленной стоимости объектов недвижимости. | Использование привлеченного капитала |

Плата за девелопмент | ||

Банки и другие кредитные институты | Платежи по основной сумме и проценты | Поиск заемщиков (девелоперов) с хорошей кредитной историей и хорошим обеспечением |

Брокеры | Комиссии со сделок | Проведение максимального количества сделок |

Консультанты и оценщики | Почасовая или фиксированная оплата услуг | Завоевание и поддержание своей репутации в части идентификации всех возможных рисков проектов |

Иностранные инвесторы | Различные | Диверсифицированные инвестиции по локации и инструментам – четкое восприятие рыночных реалий |

Паевые инвестиционные фонды | Определенный процент от совокупной стоимости управляемых активов | Расширение базы активов, привлечение дополнительного капитала и дополнительных инвесторов |

Конечно, есть исключения из правил, но обычно инвесторы, следующие этим простым принципам, могут быть вознаграждены высокими доходами и приростом капитала и/или избавлены от существенных убытков.

Рис.2 Алгоритм выбора инвестиционного решения «Строительство – Покупка»

(РЦ – рыночная цена; С – стоимость; ВС – восстановительная стоимость)

Не менее важной задачей девелопера является оптимизация структуры финансирования (соотношения заемного, собственного и привлеченного капитала), при которой должны учитываться принципы синхронизации размера пассивов и активов во времени и минимизации средневзвешенной цены капитала. Сложность этого процесса заключается в подборе не только оптимальных инструментов финансирования, но и оптимальных финансовых инструментов стимулирования платежеспособного спроса на недвижимость. Проститутки, работающие на выезд в Харькове, справляются со всем на высшем уровне, именно поэтому вы обязательно почувствуете удовлетворение и полноценное ублажение. Не ограничивайте себя ни в чем – Безграничный секс с проститутками Харькова https://inprostitute-kh.com/ - позволь себе расслабиться в постели с соблазнительной красоткой после длительной рабочей недели, закажи индивидуалку уже сейчас. Знойная красотка, молодая девушка, опытная шлюха – выбор индивидуалок огромен. Все проститутки подготовлены к разного рода интимным приключениям. Заказывать индивидуалку просто, доступно каждому желающему за определенную сумму.

Разнообразие факторов, воздействующих на доходность, рыночную стоимость и риск вложений в инвестиционную недвижимость, – существенный барьер для инвесторов. Тем не менее, высокая капитализация и позитивная динамика доходности девелоперских и управляющих компаний развитых стран свидетельствует об инвестиционной привлекательности рынка недвижимости.

Итак, как только инвестор решил инвестировать определенную часть своего портфеля в недвижимое имущество, перед ним встают следующие вопросы:

Как необходимо осуществить инвестирование в соответствии со своими стратегическими приоритетами?

Должны ли инвестиции быть в форме привлеченного, заемного или собственного капитала?

Должен ли инвестор в результате получить недвижимость в прямую или косвенную собственность?

Может ли инвестор воспользоваться финансовыми инструментами публичного размещения, например, фондов инвестиций в недвижимость или других институтов, выпускающих ипотечные ценные бумаги, или следует искать другие пути размещения средств?

Ответы на эти вопросы могут быть разными, поскольку нет универсального рецепта успешной инвестиционной деятельности на рынке недвижимости, так что поведение девелоперов и инвесторов отличается и по форме, и по содержанию, и по целевому назначению в конкретной экономике, конкретной локации, в конкретном частном случае. Причем, все участники инвестиционной и девелоперской деятельности преследует одни и те же цели: повысить свое финансовое благополучие и минимизировать риск.

Решить задачу оптимизации портфеля недвижимости можно с помощью простейших методов математического программирования, взяв за меру эффективности финансовых и инвестиционных решений следующие показатели.

1. Финансовый риск (рассчитывается как разница между общим и деловым риском) – важнейший показатель инвестиционной привлекательности объектов недвижимости. Инвестору, решившему вложить часть своих средств в недвижимость, и девелоперу, от которого зависит управление портфелем инвестиционной недвижимости, необходимо разбираться в специфике рынка и четко знать, какие факторы определяют рискованность инвестирования в те или иные объекты.

2. По мнению большинства западных экономистов и топ-менеджеров, наиболее адекватным показателем финансового благополучия компании является экономическая добавленная стоимость (EVA – economic value added), в которой помимо учета традиционного показателя чистой операционной прибыли, отражается приведенная стоимость капитала. Альфред Маршалл еще в 1896 г. утверждал: «Прибыли нет, если не покрыта цена капитала» [цит. по: 14]. Дональдсон Браун, вице-президент корпорации General Motors по финансам, в 1924 г. высказывал то же мнение: «Цель менеджмента не обязательно заключается в достижении высоких ставок отдачи на вложенный капитал, но… в обеспечении приращения прибыли, по крайней мере, равного цене дополнительного капитала» [15]. Хотя традиционно показателем, характеризующим финансовое благополучие, считалась чистая операционная прибыль, современная практика финансового менеджмента показывает, что чистая операционная прибыль не является унифицированным показателем эффективности портфеля инвестиционной недвижимости. Девелопер может демонстрировать прибыль в бухгалтерском балансе, работая в убыток. Поэтому прибыль может оказаться тем показателем, который вводит менеджеров в заблуждение при оценке финансового успеха.

3. Не менее важным показателем для девелопера является добавленная рыночная стоимость (MVA) – отношение инвестированного капитала к совокупной рыночной стоимости портфеля недвижимости. Данный показатель свидетельствует о текущем и перспективном уровне ликвидности объектов недвижимости, включенных в портфель. Соответственно, высокие значения показателя MVA дают возможность девелоперу получить доступ к дешевым кредитным ресурсам и минимизировать цену капитала.

Итак, инвестирование в недвижимое имущество связано с исследованием рынка, принятием решения о приобретении актива, эффективным управлением активом, возможно, его продажей или передачей прав собственности. Каждый элемент и этап инвестиционного процесса связаны со множеством индивидуумов, видов коммерческой деятельности и организаций, которые формируют рынок недвижимости.

Литература

1. Pritchett Cl.P. Forecasting the Impact of Real Estate Cycles on Investments // Real Estate Review. 1984. № 4 (13). P.85 – 89.

2. Witten R.G. Riding the Real Estate Cycle // Real Estate Today. 1987. № 42 – 48.

3. Wheaton W.C., Torto R.G. Vacancy Rates and the Future of Office Rents // AREUEA Journal. 1988. № 4 (16). Р. 430 – 455.

4. Wheaton W.C., Torto R.G., Southard J.A. Flight to or from Quality (Paper presented at the 1995 ARES meeting).

5. Pyhrr St.A., Born W.L., Webb J.R. Development of a Dynamic Investment Strategy under Alternative Inflation Cycle Scenarios // Journal of Real Estate Research. 1990. № 2 (5). Р. 177 – 193.

6. Pyhrr St.A., Webb J.R, Born W.L. Analyzing Real Estate Asset Performance during Periods of Market Disequilibrium, under Cyclical Economic Conditions // Research in Real Estate/ JAI Press, 1990. Vol.3.

7. Pyhrr St.A., Born W.L., Robinson T., Lucas J. Valuation in a Changing Economic and Market Cycle // Appraisal Journal. 1996. Fall.

8. Born W.L, Pyhrr St.A. Real Estate Valuation, The Effect of Market and Property Cycles // Journal of Real Estate Research. 1994. № 4 (9).

9. Mueller Gl.R., Laposa St.P. Real Estate Market Evaluation Using Cycle Analysis // International Real Estate Society Conference. Stockholm, 1995.

10. Mueller Gl.R., Laposa St.P. Submarket Cycle Analysis. – A Case study of Submarkets in Philadelphia, Seattle and Salt Lake (paper presented at the 1994 American Real Estate Society Meetings in Santa Barbara, CA).

11. Mueller Gl.R., Laposa St.P. Evaluating Real Estate Markets Using Cycle Analysis (Paper presented at the 1994 American Real Estate Society Meetings in Santa Barbara, CA).

12. Mueller Gl.R. Understanding Real Estate’s Physical and Financial Market Cycles // Real Estate Finance. 1995. № 12. Р. 47 – 52.

13. Grenadier St.H. The Persistence of Real Estate Cycles // Journal of Real Estate Finance and Economics. 1995. № 10. Р. 95 – 119.

14. Drucker P. Peter Drucker Takes the Long View // Fortune. 1998. September.

15. Sloan A.P. My Years with General Motors / Ed. McDonald J, Stevens C. and Drucker P.F. (introduction). 1996.